type

status

date

slug

summary

tags

category

icon

password

存贷双高:是在"作妖"还是"搞钱"?

聊到A股财务造假,老股民心里都有两道过不去的坎:康得新和康美药业。

一个说自己账上有150亿现金,结果一查,是空气;另一个更绝,300亿现金"不翼而飞",财务总监在人民大会堂接受采访时,眼神飘忽得像在演谍战剧。这俩货把投资者的信任按在地上拼命摩擦,也让一个冷门的财务指标“火爆出圈”——存贷双高。

什么是"存贷双高"?

存贷双高:是指一家公司在资产负债表上同时存在高额货币资金和高额有息负债的现象。

- 货币资金:包括库存现金、银行存款、其他货币资金(如银行汇票、信用证保证金等)

- 有息负债:包括短期借款、长期借款、应付债券等需要支付利息的债务

说人话就是:左手握着大把现金,右手却疯狂找银行借钱。就好比你银行卡里躺着100万闲钱,买个手机却要去刷"借呗",还得付年化10%-18%的利息。正常人谁干这事儿?这不是脑子进水吗?

于是圈里流传着一句话:事出反常必有妖。 按这个逻辑,一旦某家公司被贴上“存贷双高”的标签,那基本就是财务造假的嫌疑犯,割肉跑路才是正确姿势。然而事情没这么简单。有一些浓眉大眼的白马股,也长期玩着"存贷双高"的套路。我这里以海康威视为例,选择它的原因,不是因为海康威视属于“存贷双高”的典型,而是最近在在分析海康,“就近原则”,难得找其他公司了。

海康威视的"迷之操作"

先上数据。瞎搞君翻了翻海康威视2024年的年报,整理出一张关键数据表:

财务指标 | 金额(亿元) | 说明 |

货币资金 | 362.71 | 账上现金及现金等价物 |

短期借款 | 10.32 | 一年内到期银行借款 |

一年内到期的非流动负债 | 7.67 | 一年内到期的非流动负债 |

长期借款 | 51.19 | 一年以上银行借款 |

有息负债合计 | 约69.18 | 需支付利息的全部债务 |

利息收入 | 8.78 | 存款产生的利息 |

利息支出 | 3.91 | 借款需支付的利息 |

财务费用(净额) | 约-4.87 | 利息收入-利息支出, 负数说明赚了 |

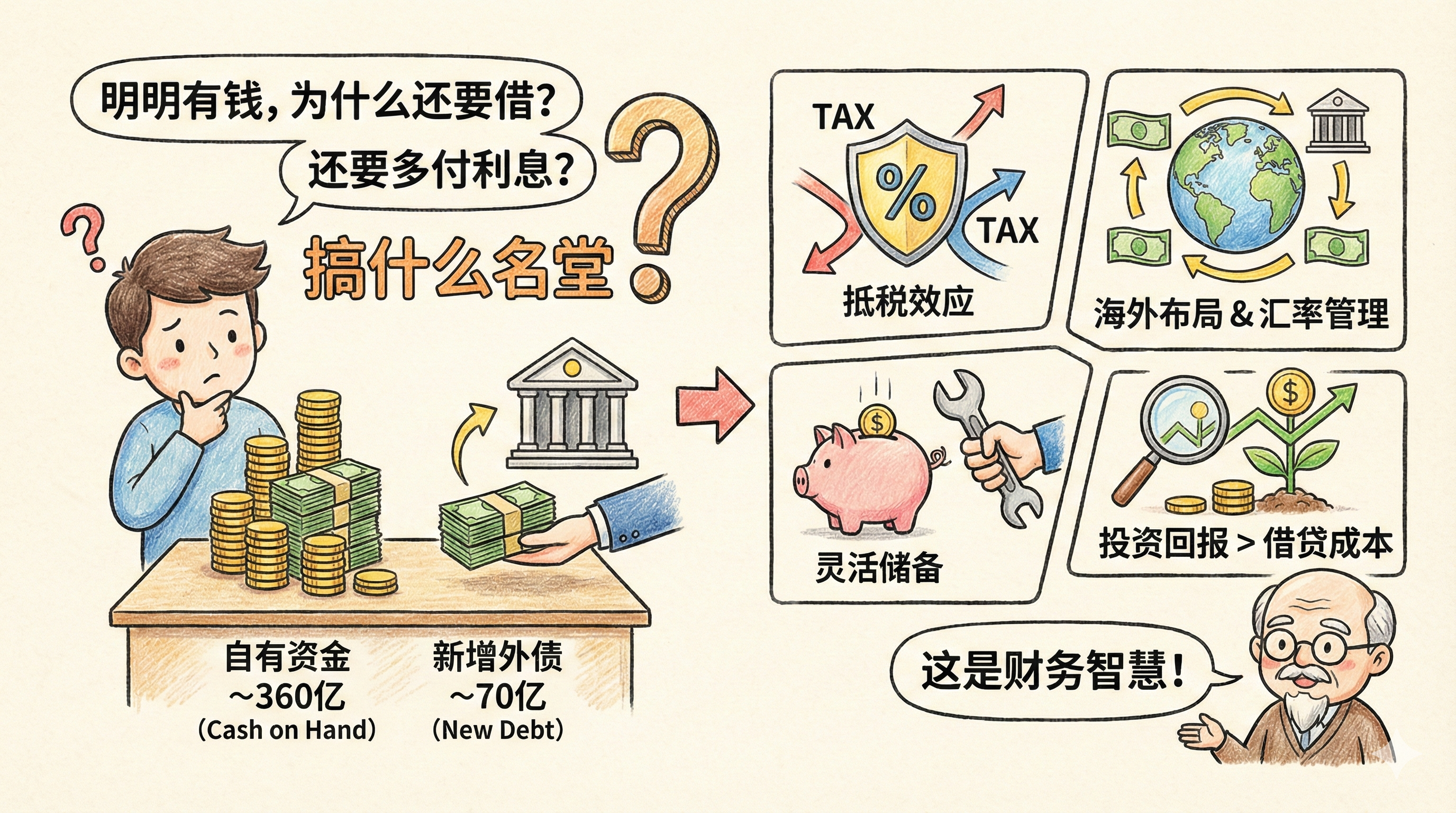

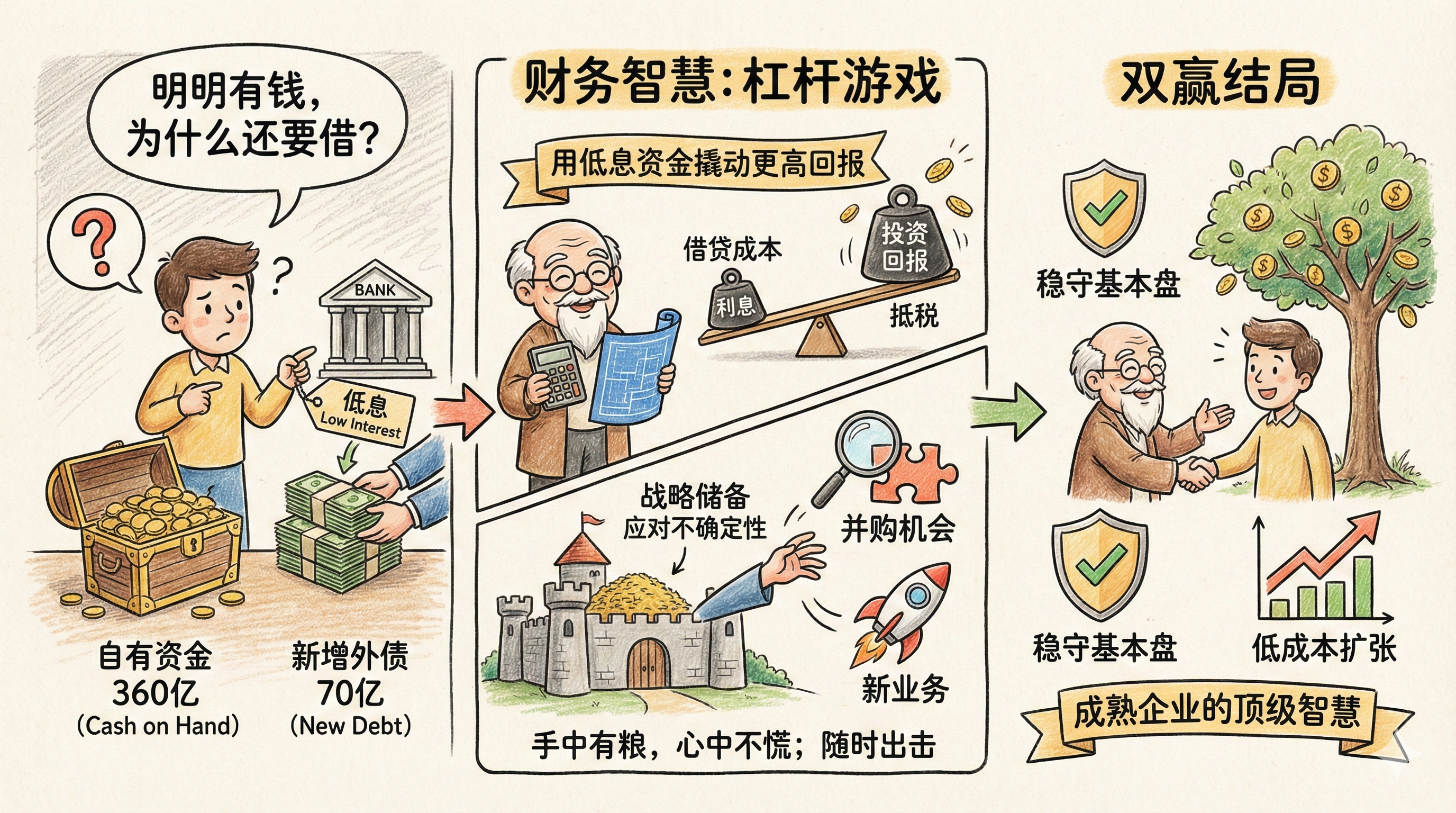

看到这里,有些朋友可能就懵了——明明账上有约360亿资金,为什么还要去借约70亿的外债呢?为什么要白白多支付利息呢?那海康到底在搞什么名堂?

一存一贷背后的逻辑

要理解海康的操作,我们得拆解一下"一存一贷"背后的商业逻辑。

逻辑一:利差套利——大公司的"特权"

银行对不同客户的态度,那是天差地别的。你去银行贷款,客户经理各种挑刺,利率还给你往高了加,临走时送给你一个尴尬不失礼貌的微笑。但海康威视这种企业呢?那是香饽饽中的香饽饽,银行恨不得打着抢着给它发贷款,利率还主动往低了压。这就形成了一个套利空间:

资金操作 | 利率 | 金额(假设) | 年化收益/成本 |

从银行借款 | 2.5% | 100亿 | -2.5亿(支出) |

存入大额存单/理财 | 3.5% | 100亿 | +3.5亿(收入) |

净利差收益 | 1.0% | - | +1.0亿 |

一进一出,啥活儿没干,光靠"借钱"就躺赚1个点的利差。

这就是大公司薅银行羊毛的快乐。你可能会问,银行也不傻啊,凭什么给这么低的利率?

答案很简单:确定性。对银行来说,把钱借给海康威视这种现金流稳定、行业龙头、政府背书的企业,风险几乎为零。与其把这笔钱拆成十份借给十家小公司承担十份风险,不如直接给海康,省心省事。

这就是商业世界的马太效应——越有钱的越容易借到便宜的钱。

逻辑二:战略储备——现金就是底气

2019年,海康被美国列入实体清单。消息一出,股价应声下跌,市场一片恐慌。但你去看海康管理层的反应,稳得一批。为什么?因为账上趴着几百亿现金。

供应链断了?现金拿货,溢价也认。客户犹豫了?垫款保订单,用诚意换信任。研发不能停?砸钱抢人才,薪酬翻倍也要留住核心团队。这种时候,现金就是底气。

【知识点】战略现金储备是指企业为应对不确定性风险(如经济衰退、行业危机、供应链中断等)而主动保持的超额现金持有量。其特点是:

- 超出日常经营需求:不是为了短期周转,而是为了应对突发情况。

- 具有保险属性:牺牲一定的资金收益,换取经营安全边际。

- 体现管理层的风险意识:越是不确定的环境,越需要充足的现金储备。

你让它把这几十亿都还了贷款,确实能省几个亿的利息。但万一再来一次"卡脖子",你让它去哪临时筹钱?银行这东西,你不需要的时候追着给你送贷款,你真需要救命钱的时候,一个个跑得比谁都快。

所以海康宁可多付一点利息成本,也要保持账上有充足的现金储备。这叫战略冗余,不是财务弱智。

避坑指南:如何识别"真海康"和"假康得新"?

聊完了海康的逻辑,大家应该已经理解了:存贷双高这事儿,不能一棍子打死。

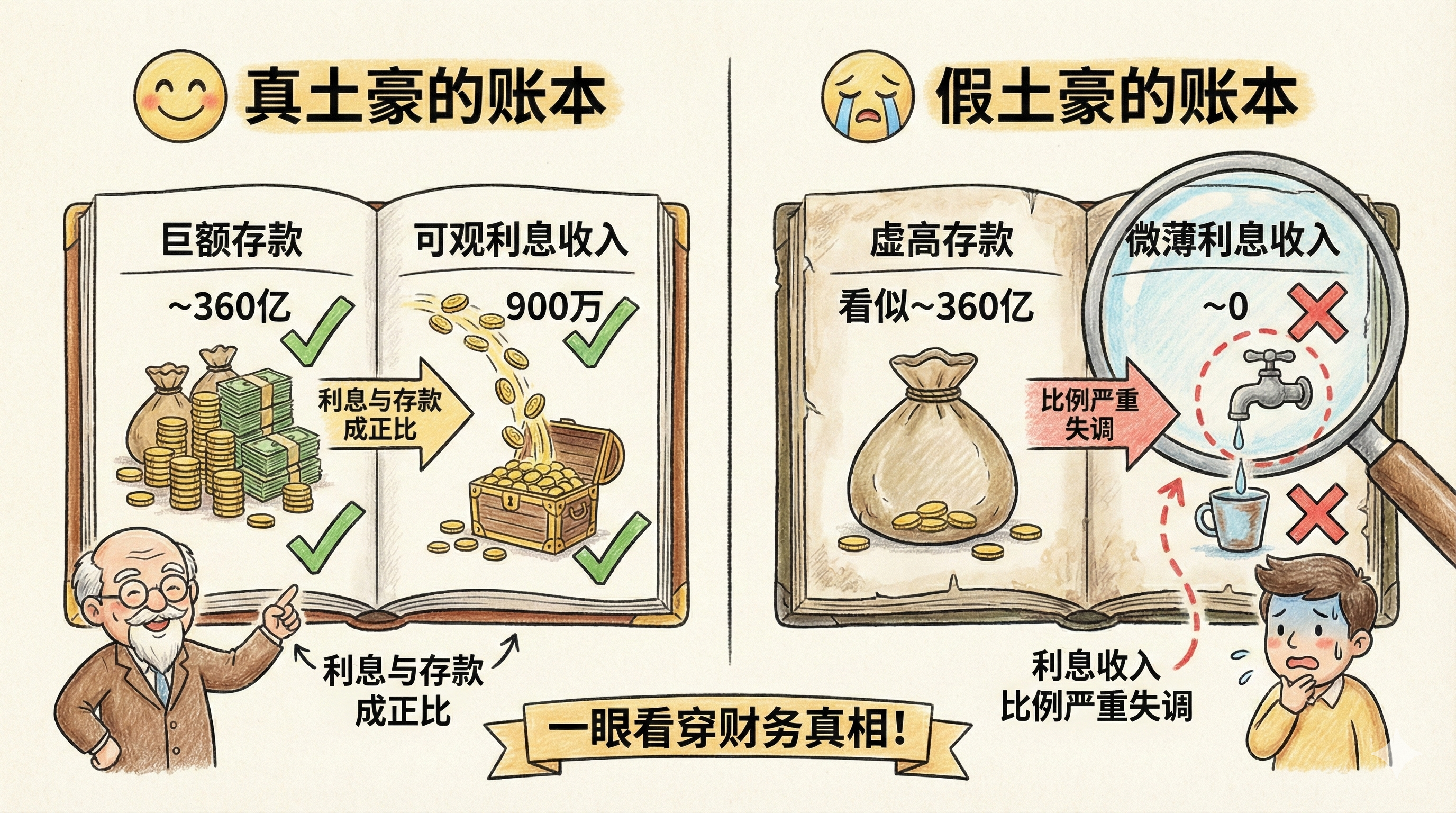

但问题来了:造假的公司也是存贷双高,优质的公司也是存贷双高。作为普通投资者,我们怎么分辨? 这才是最关键的。瞎搞君这儿给大家提供一个简单粗暴的"照妖镜"——利息收入验证法。

1.利息收入验证法

核心逻辑:如果一家公司账上真的有几百亿现金,那这些钱放在银行里,哪怕是活期,每年也能产生相应的利息收入。但如果这个钱是假的,或者被冻结了,那银行不会给你付利息。

计算公式:预估利息收入货币资金余额预估收益率()

判断标准:

情况 | 预估 vs 实际 | 结论 |

实际利息收入 ≈ 预估值 | 基本匹配 | ✅ 现金大概率是真的 |

实际利息收入 << 预估值 | 严重偏离(差50%以上) | ⚠️ 高度警惕,需深入调查 |

实际利息收入 ≈ 0 | 几乎没有 | ❌ 现金极可能是假的 |

换句话说:钱会说谎,但利息不会。 我们拿真实案例来验算:

公司 | 账面货币资金 | 预估利息收入(按2.5%) | 实际利息收入 | 匹配度 | 结论 |

海康威视 | 362.7亿 | 9.07亿 | 8.78亿 | ✅ 96.8% | 真实 |

康得新 | 150亿 | 3.75亿 | 0.4亿 | ❌ 11% | 造假 |

康美药业 | 300亿+ | 7.5亿+ | 不足1亿 | ❌ <15% | 造假 |

真土豪 VS 假土豪

2. 其他辅助验证指标

除了利息收入,还可以结合以下指标综合判断:

辅助指标 | 正常情况 | 异常信号 |

受限货币资金占比 | <20% | >50%(大量资金被冻结或质押) |

其他货币资金占比 | <30% | >70%(可能存在资金被挪用) |

存款银行集中度 | 分散在多家银行 | 集中在1-2家小银行(易于配合造假) |

大股东资金占用 | 无 | 有关联方资金往来(需警惕) |

存贷比 | > 1.0 | < 0.5 |

利息收益率 | 1.5% ~ 3.5% | < 0.5% |

写在最后

投资这个事儿,最怕的就是只看表面。

看见现金多就以为有钱,看见负债高就以为要完,看见存贷双高就判定造假。这种一刀切的思维方式,干啥都挺危险的,特别是在“七亏两平一赚”大A中。表面功夫谁都会做,造假把报表粉饰得漂漂亮亮也没用,该暴的雷一个都跑不掉。

真正成熟的投资者,会去追问为什么。为什么现金这么多还要借钱?背后的商业逻辑是什么?是被动的无奈还是主动的选择?利息收入和现金规模匹配吗?多看一眼利息收入,多问一句钱在哪里,可能就救了你半年的工资。

回到最开始的问题:海康威视是在"作妖"还是"搞钱"?

答案已经很明显了——人家是在搞钱,而且搞得相当漂亮。利差套利赚一笔,战略储备稳一笔。账算得比你我都清楚。

存贷双高这个指标,就像体温计——它能告诉你"可能有问题",但不能告诉你"一定有病"。

发现异常只是第一步,深入分析才是真功夫。希望这篇文章,能让你以后再看到"存贷双高"的时候,不是惊慌失措,而是冷静分析。

本文要点回顾

核心概念 | 要点 |

存贷双高定义 | 账上同时存在高额货币资金和高额有息负债 |

合理解释 | ①利差套利 ②跨境资金管理 ③战略储备 |

验证方法 | 利息收入验证法:货币资金×2.5% ≈ 实际利息收入 |

核心金句 | 钱会说谎,但利息不会 |

如果觉得有用,点个赞再走呗。大家的支持是瞎搞君继续写下去的最大动力。有什么想聊的财务话题,评论区见。

- 作者:瞎搞研投

- 链接:http://xiagaoyantou.top/article/2c4d0682-549b-809a-8852-c536279d0b49

- 声明:本文采用 CC BY-NC-SA 4.0 许可协议,转载请注明出处。